一个是全球最大的高端手机芯片设计公司,一个是全球少有的既能设计又能制造CPU芯片的IDM厂,如果高通收购英特尔被证实,这无疑会改变全球半导体行业的竞争格局。

近日,外媒《华尔街日报》和CNBC都报道了高通考虑收购英特尔的相关事宜。前一段时间,路透社也曾爆出,高通曾考虑收购英特尔芯片设计业务的可能性,其对英特尔个人电脑芯片设计部门尤其感兴趣。

据路透社最新消息,高通首席执行官克里斯蒂亚诺.阿蒙(Cristiano Amon)亲自参与了收购英特尔的谈判,研究交易的各种选择。文章同时指出,高通与英特尔的谈判还处于早期阶段,高通尚未对英特尔提出正式报价。

对于收购传闻,英特尔和高通的代表拒绝置评。

在竞争激烈的半导体行业,并购是企业做大做强的捷径。比如,英特尔曾以167亿美元并购FPGA生产商Altera以加强其在数据中心业务上的优势;高通曾想以约470亿美元的价格收购车用芯片商恩智浦半导体公司(收购最终失败)以加强其在汽车芯片的业务等。

问题是,高通和英特尔有很强的竞争关系,比如二者都在争取苹果的订单,也曾在手机基带芯片业务上“水火不容”。目前在AIPC的风口下,高通又推出为AIPC设计的骁龙X平台——“骁龙 X Elite”以抢夺英特尔在AIPC芯片上的订单。

曾经的竞争对手在这个节点被传出收购消息,不得不让行业深究其背后的原因。毕竟,一个是全球最大的高端手机芯片设计公司,一个是全球少有的既能设计又能制造CPU芯片的IDM厂,如果高通收购英特尔被证实,这无疑会改变全球半导体行业的竞争格局。

半年亏20.91亿美元英特尔正在自救

站在英特尔的角度,身处业绩下滑、裁员危机的英特尔近一年一直处于“自救”的状态。

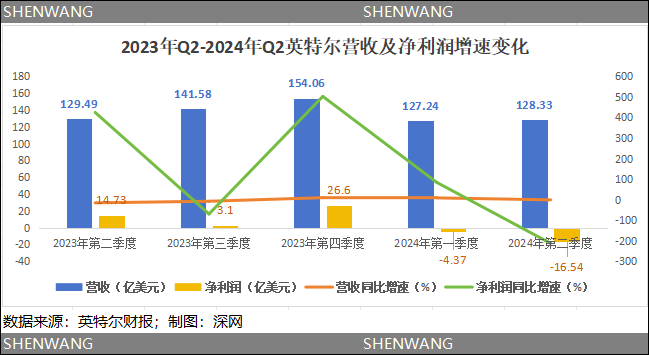

从营收和净利润的角度看,英特尔营收增速处于整体下滑状态,且已连续两个季度处于亏损状态。

2024年第二季度,英特尔收入128亿美元,同比下降1%;净亏损16.54亿美元。再叠加2024年第一季度亏损4.37亿美元,英特尔今年上半年就亏损了20.91亿美元。

为应对眼下危机,英特尔计划加大节流力度,宣布裁员15%,并从第四财务季度起暂停向股东派息。

对于亏损和下半年的业务前景,英特尔CEO帕特·基辛格曾在一封写给员工的信中透露,成本太高,利润率太低,公司尚未从AI等强大趋势中充分受益。2024年下半年的财务业绩和前景比之前预期的要艰难。

英特尔是典型的IDM厂商,集芯片设计、制造、封装和测试等多个产业链环节于一身,不仅面临巨大的资本支出,而且还要求芯片设计能力要强,这样才能把产能跑满。

近几年,随着“护城河”X86被竞争对手蚕食,英特尔有意将晶圆制造代工业务独立运营,且并允许其外部融资。

今年年初,英特尔宣布正式分拆旗下的芯片设计与制造业务,负责芯片制造业务的晶圆代工事业部,财务单独核算统计。

根据英特尔此前公布的预测数据显示,分拆晶圆制造业务后,2023年可以节省30亿美元成本,2025年将节省 80-100亿美元成本。

为减少成本支出,英特尔宣布暂停位于波兰的先进封装厂项目和位于德国的晶圆厂建设,暂停期限大约两年。

英特尔寄希望通过拆分晶圆代工业务以自救有迹可循。英特尔在CPU领域最大的竞争对手超威半导体(AMD)就曾因为拆分半导体业务而扭转困局。

在超威半导体将自身的芯片制造部门分拆出来之前,做电脑CPU的英特尔和超威都是IDM厂。2009年3月,超威半导体将芯片制造部门分拆出来,成立格罗方德(GlobalFoundries)。

2011年3月6日,阿联酋的阿布扎比先进技术投资公司(ATIC)以4.25亿美元收购超威半导体拥有的格罗方德余下的8.8%的股份,格罗方德成为一家独立的芯片制造商。

将芯片设计和晶圆代工业务分离,也是超威半导体日后能够缩小与英特尔的差距的重要原因。比如,依靠台积电代工,超威半导体先于英特尔实现7纳米芯片产品上市。

有了超威半导体拆分制造部门的成功先例,分拆旗下的制造业务不失为困境中的英特尔自救的良策。

收购英特尔难解高通的中年危机

英特尔有意将晶圆制造代工业务独立运营,且并允许其外部融资,成为高通拟收购英特尔业务的注脚。不过,路透社也爆出,高通收购英特尔芯片设计业务的可能性更大。

与英特尔是典型的IDM厂商不同,高通是典型的Fabless模式,即高通只做芯片设计和销售,生产、测试、封装等环节外包给台积电等晶圆代工厂。

在智能手机领域,高通牢牢地掌控着高端手机芯片的市场份额。2024年第二季度,高通芯片出货量的市占率为31%(Counterpoint数据)。

从收入构成看,高通的营收主要来自半导体部门QCT和专利授权部门QTL。2024财年第三季度(对应2024年第二季度),其QCT和QTL营收分别为80.69亿美元和12.73亿美元。从收入占比看,QCT部门贡献了高通绝大部分收入,占比约为86%。

高通QCT部门由手机终端芯片、汽车和联网设备(IoT)三大板块业务组成,其中,智能手机业务又是QCT部门的营收支柱。2024年第二季度(自然年)智能手机业务收入58.99亿美元,占QCT部门收入的73%及高通总收入的63%。

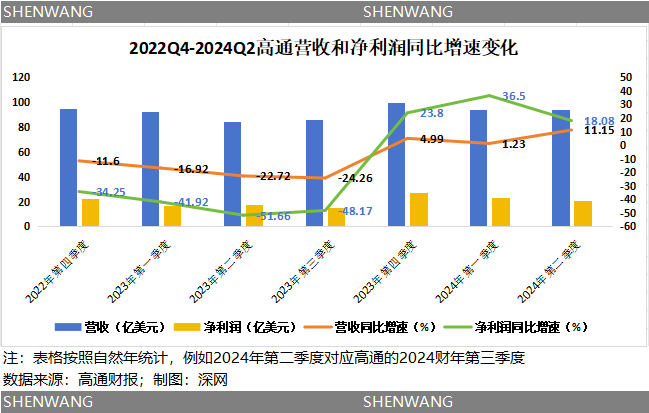

由于高通营收和增长主要依靠手机芯片业务,在全球手机市场陷入收缩周期时,已经快40岁的高通也陷入了中年危机。

以高通近7个季度的业绩为例,从2022年第四季度(自然年)开始,高通的营收和净利润的同比增速连续四个季度处于负增长状态,直至2024年第二季度(自然年)才恢复双位数的增长。

为了缓解智能手机芯片业务对公司发展的掣肘,高通将业务拓展至汽车芯片和物联网业务。2024年第二季度(自然年),高通来自汽车业务的收入为8.11亿美元,同比增长87%;物联网业务的收入为13.59亿美元,同比下降8%。

由于汽车及物联网业务营收占比太小,高通也将业务触角伸向英特尔的电脑芯片领域,特别是在AIPC领域。为抢占AIPC的风口,高通先于英特尔在2023骁龙峰会上推出为AIPC设计的骁龙X平台——“骁龙 X Elite”。

据公开资料显示,骁龙X Elite采用全新的设计,集成Oryon CPU、Adreno GPU、Hexagon NPU,不仅性能与能效升级,还具备更强的AI特性。“Oryon CPU是高通在兼容ARM指令集的前提下完全重构,并非ARM公版Cortex CPU魔改。”高通公司总裁兼CEO安蒙表示。

据外媒消息,全球最大的PC厂商联想将推出2款搭载高通骁龙X Plus芯片的AIPC笔记本。

高通想分AIPC芯片一杯羹,而英特尔的x86处理器曾在个人电脑处理器市场占据主导位置,所以外媒传高通想收购英特尔芯片设计业务并非空穴来风。

不过,在智能手机芯片业务依然是高通主要收入来源的当下,想靠收购英特尔芯片设计业务并不能立刻解决高通自身的中年危机。

况且与晶圆代工业务相比,英特尔的设计产品业务占大头,与出售芯片设计业务相比,英特尔拆分或出售晶圆代工业务的概率更大。

作为Fabless模式厂商,高通如果收购英特尔的代工业务并非是一手好棋。因为专业的晶圆代工厂商要坚持“不与客户竞争”的铁律。如果高通遵守这个规律,或许就要放弃汽车、物联网甚至智能手机芯片设计业务。

高通收购英特尔面临两大障碍

况且高通收购英特尔面临还面临两大障碍,比如收购资金来源及反垄断调查。

截至美国时间9月20日美股收盘,高通的总市值为1882亿美元,英特尔的总市值为934亿美元。路透社曾预估,包括债务在内,英特尔的估值为1220亿美元。高通要收购英特尔,资金从哪里来就是个大问题。

据高通财报显示,截至2024财年第三季度,高通现金及现金等价物期末余额为77.7亿美元,高通要收购英特尔,或许需要类似阿布扎比先进技术投资公司(ATIC)等“白衣骑士”的帮助。

其次,根据美国反垄断政策的重要规章——《并购指南》和《横向并购指南》,高通收购英特尔或面临反垄断调查。

类似的收购已经有过先例。比如,2017年,博通出价超过 1000亿美元收购高通公司。第二年,特朗普政府以国家安全为由阻止了这笔交易,因为当时博通总部位于新加坡;2021年,美国联邦贸易委员会(FTC)以反垄断为由提起诉讼,阻止英伟达收购 Arm。在欧洲和亚洲监管机构的进一步压力下,这笔交易于2022 年被取消。

所以,即使最后高通收购英特尔被证实,这场收购也会一波三折。

本文作者:安然,本文来源:腾讯深网 ,原文标题:《盯上“老大哥”英特尔?收购难解高通的中年危机 |深网》

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜

发表评论