界面新闻记者 | 张艺

电解液价格下行至今已超过两年半时间,探底之路仍在持续。

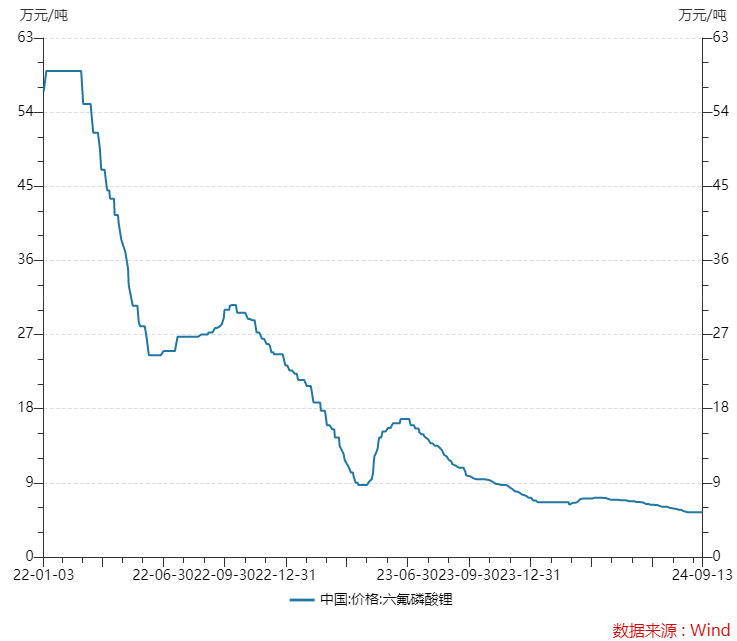

WIND数据显示,9月13日六氟磷酸锂报价5.45万元/吨,是2022年年初高位价格的不到十分之一,当时报价为59万元/吨。其2024年年内跌幅也在25%左右。

六氟磷酸锂为生产锂电池电解液的主要原材料,电解液价格与其价格走势趋同,目前较峰值也只剩零头。

电解液价格后市怎么走?

对此,“电解液一哥”天赐材料(002709.SZ)在9月12日的投资者交流时认为,“去年以来受电解液市场的供需不平衡影响,产品市场价格经过了较大幅度的下跌,公司认为在未来供需关系趋向平衡的情况下,市场价格会回归到化工行业正常的水平。”

天赐材料人士曾向界面新闻分析称,今年电解液产能依然过剩,预计行业会经历一段时间的落后产能出清,至少在行业前三产能利用率比较满的时候,行情才会发生变化。

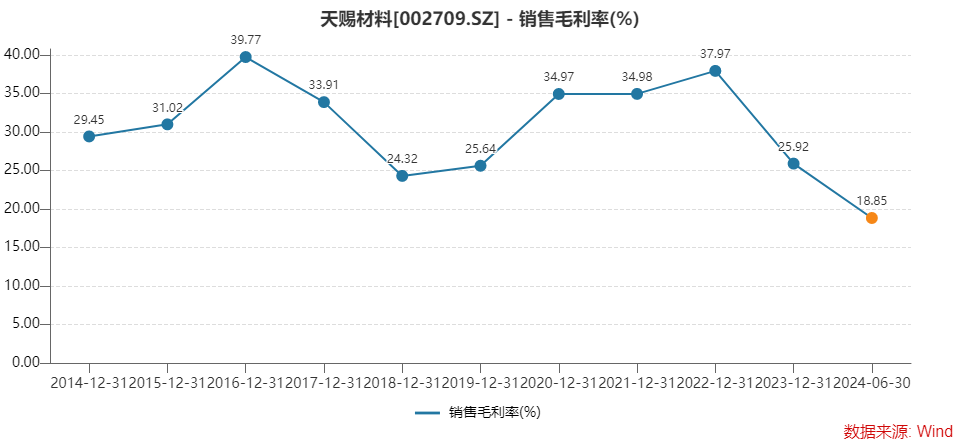

受行业周期波动影响,天赐材料2023年和2024年上半年营业收入同比降幅均超过30%。归母净利润表现更惨,2023年归母净利润同比下滑约67%至18.91亿元,2024年上半年2.38亿元,同比降幅约80%。

天赐材料毛利率在持续下行。2020年至2022年,公司销售毛利率均超过30%,2022年一度高达37.97%。而2024年上半年,销售毛利率首次跌破20%,只有18.85%,也是上市以来新低。

原材料价格下跌,公司严控库存。

天赐材料财务总监顾斌透露,目前公司电解液基本没有库存,主要是根据销售订单生产的。核心材料环节的库存水平基本为满足后端电解液生产周期来定,大概在2-4周。

财报显示,截至上半年末,天赐材料存货12亿元左右,与去年底持平,较2022年底降近50%。公司核心原材料六氟磷酸锂及LiFSI自供比例已超过97%。

与国内市场相比,海外电解液市场相对平稳。上半年公司海外市场毛利率约24%,较去年上升约9个百分点。因此,天赐材料正大步向海外市场扩张设厂。

天赐材料人士对界面新闻称,海外投产周期较国内长,因此产品价格波动幅度也没有国内剧烈,半年或一年才调价一次,因此海外销售价格一般都会有一个很好的基础毛利率水平。

据了解,天赐材料美国德克萨斯年产20万吨电解液项目,工厂已经购买土地,目前在做工厂设计及环评手续办理;摩洛哥锂电池材料一体化项目已取得相关境外投资备案,目前也正处于项目设计阶段。

天赐材料表示,海外市场仍然会是公司扩张的优先事项。

据顾斌介绍,海外工厂建设需要一定的时间,结合海外电动车渗透率及下游电池产商的投产进度,“公司认为会在2026年后有明显的增长变化,受海外政策原因影响,仍然会加快推进建设进度,公司海外的工厂预计2026年建成,以满足2026年后的海外市场需求。”

天赐材料称,公司在海外市场存在一定的竞争优势。

一方面是公司的垂直一体化布局以及液体六氟磷酸锂技术带来的成本优势,公司单位产能投资成本及生产成本均显著低于行业平均水平; 另一方面是与国内核心客户的稳定合作体系,海外工厂的选址战略性布局于客户周边,快速响应客户需求。

对市场关注度较高的固态电池技术的研发进展和商业进展,天赐材料也给出回应。

技术上,顾斌认为,固态电池技术需要相对比较长的时间进行技术迭代更新,从技术上来看固态及半固态电池仍然需要使用电解质。

因此,新材料体系固态电池电解质成为天赐材料研发的重点。“公司在氧化物及硫化物技术路线上均有布局,目前处于中试的阶段。”

在商业应用层面,天赐材料表示,“目前在固态电解质开发上与下游电池客户保持紧密的联系,配合电池头部客户做材料技术验证”。

此外,对原有材料进行新型添加剂的研究开发是天赐材料的另一大研发重点。

“随着快充电池的普及,在性能上的要求越来越高,会通过开发新型添加剂来改善电解液的性能,如提高电池的循环寿命、安全性和在极端温度下的性能。”顾斌表示。

近期天赐材料股价处于近四年低位。9月13日,公司股价大跌4.47%,收于13.69元/股,最新市值263亿元。此前公司市值最高时约1600亿元。

就是否会回购股票,做好市值管理,天赐材料董事长徐金富表示,公司会结合公司实际经营情况,以及二级市场走势进行综合考虑,如公司有相关规划将披露。

机构在近一个月内大幅调降天赐材料全年的盈利预期。

太平洋证券预计天赐材料2024年归母净利润为6亿元,此前预期为13亿元,调降超过50%。 光大证券预计今年归母净利润为6.01亿元,较上次预期下主周45.5%。 华金证券预计今年归母净利润为6.51亿元,前次为11.72亿元。

六氟磷酸锂产能已大面积亏损甚至停产,今年价格仍处于磨底期,年内难看到反转趋势。待产能出清后,2025年六氟磷酸锂、电解液有望出现价格改善,届时天赐材料业绩或将随之而好转。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:江钰涵

发表评论