投资评级:增持(维持)

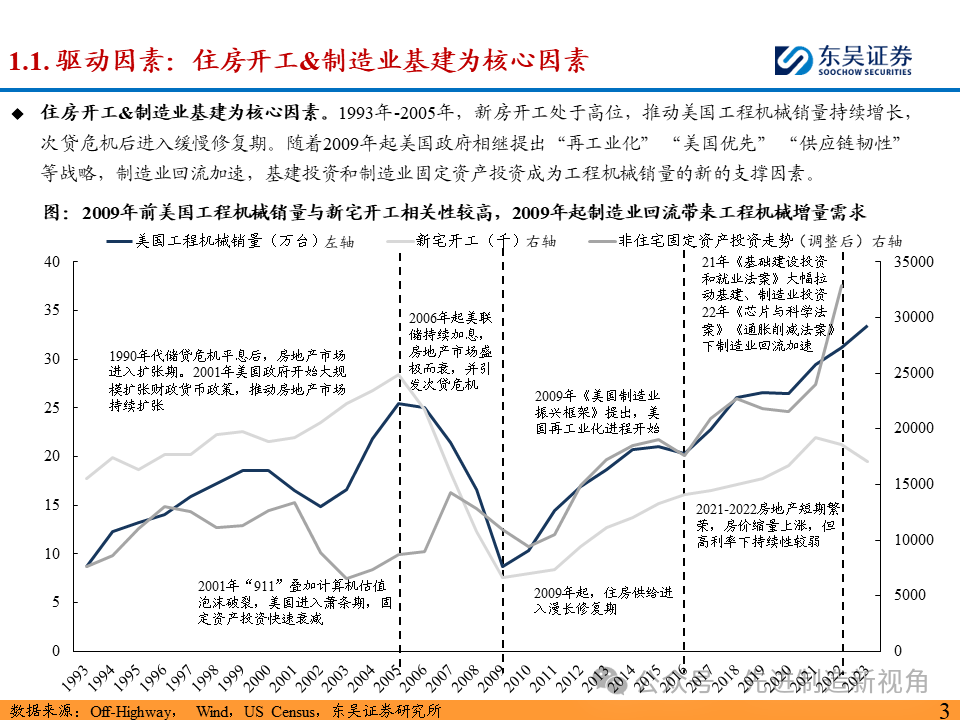

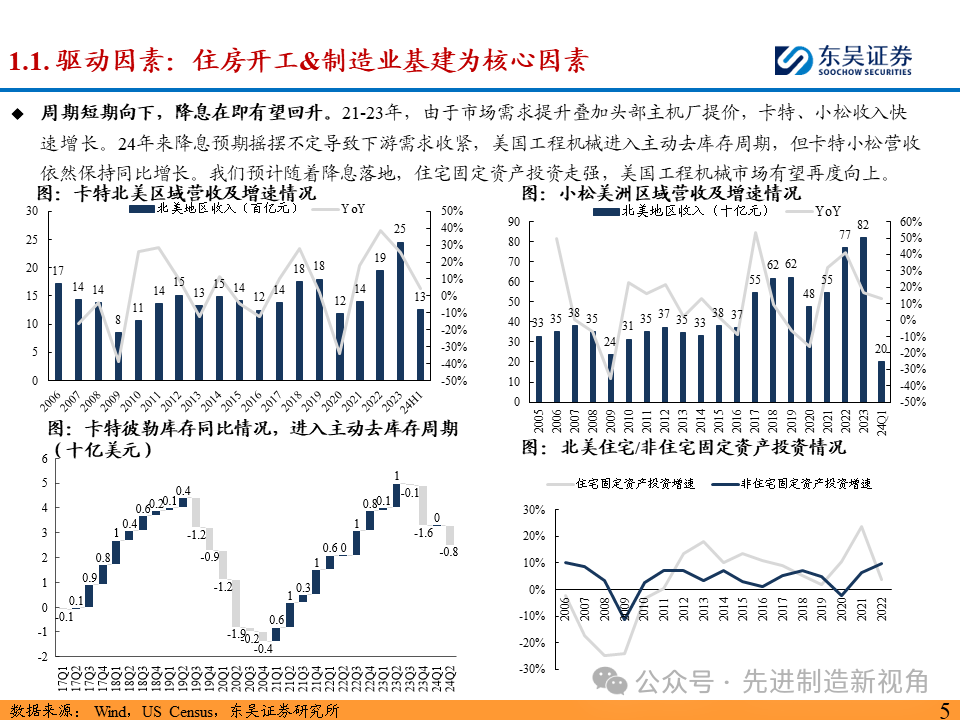

1 住房开工&制造业基建为工程机械销量核心驱动因素

住房开工方面,短期来看,2021-2022疫情期间美国房地产市场短期繁荣,2024年整体处于趋稳态势;长期来看住房开工与美国利率高度相关,目前美联储降息预期明确,房地产市场有望逐步升温。非住宅投资方面,2009年起美国政府相继提出“再工业化” “美国优先” “供应链韧性”等战略,制造业回流加速,基建投资和制造业固定资产投资成为工程机械销量的新的支撑因素。截至2023年底,美国非住宅固定资产投资结构中制造业/公共安全/交通运输分别同增0.35%/0.14%/0.10%,增速位列所有因素中前三。

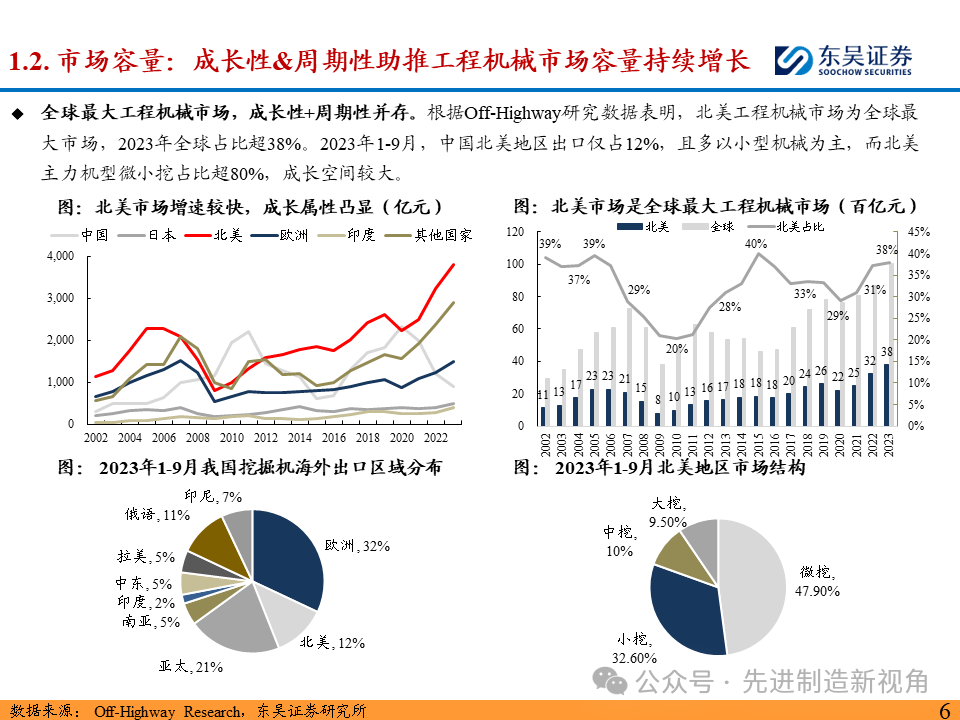

2北美工程机械市场成长性&周期性并存,龙头地位稳固,国产品牌持续追赶

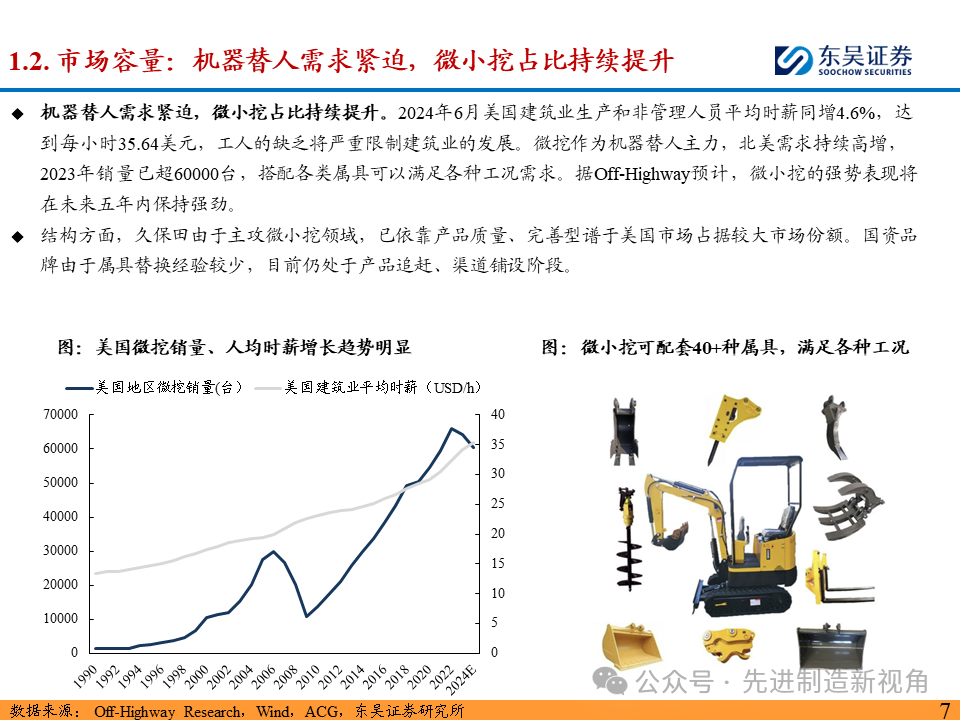

2023年全球工程机械市场规模超一万亿元,北美市场需求强劲,占比持续提升至38%。市场格局来看,卡特小松连续3年提价,收入快速增长,龙头地位稳固;国内主机厂北美出口仅占出口总量的12%,国内挖机龙头三一重工北美挖机市占率仅3.2%,未来增长空间广阔。下游结构来看,由于美国人工成本持续提升,微小挖作为机器替人主力,占挖机市场超80%。微小挖技术壁垒较低,且竞争格局相对混乱,国内主机厂有望率先在微小挖领域实现突破。

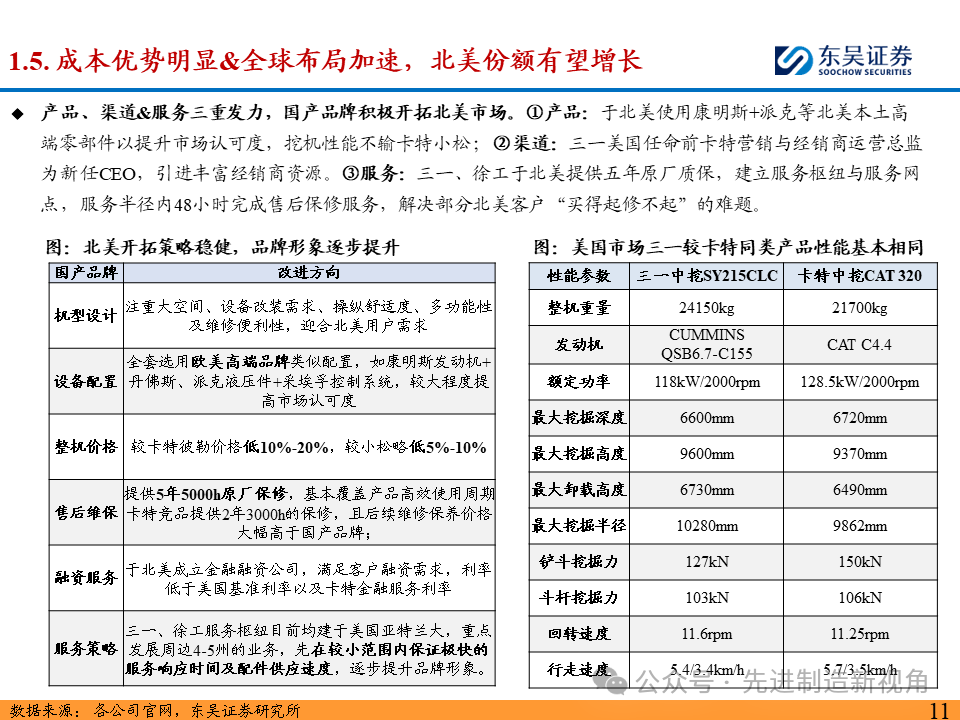

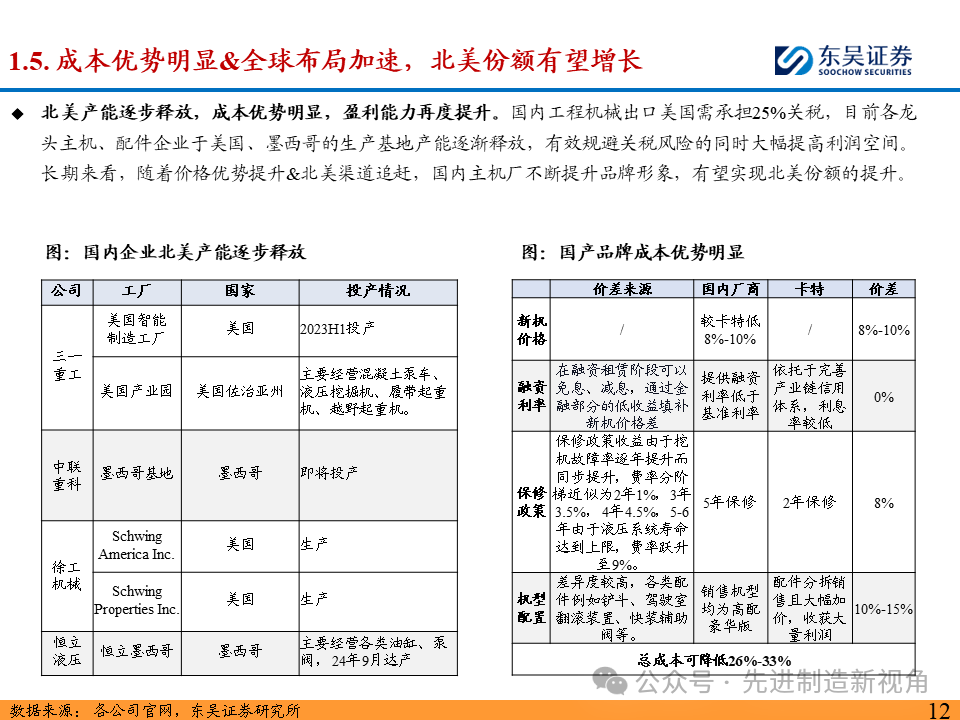

3 借鉴卡特彼勒商业模式,国内主机厂产品、渠道、服务三重发力

经过近百年的积累,卡特以先进商业模式建立深厚市场壁垒:①产品覆盖全品类工程机械及核心零部件,工作稳定性、工况适应性和操作舒适性行业领先;②买断式销售部分让利代理商,建立强大营销服务网络;③全面渠道布局提供完善售后服务,稳定残值率带来庞大再制造需求,后市场利润丰厚,2023年卡特后市场服务实现收入230亿美元,收入占比36%。为实现于美国高端市场突破,国内主机厂从产品、渠道、服务三重发力:①产品:美国市场使用康明斯&派克等北美本土高端零部件,挖机性能不输卡特;②渠道:三一美国引进卡特原经销商运营总监为新任CEO,大幅丰富渠道资源;③服务:提供5年原厂质保(卡特提供2年),服务网点半径范围内48小时完成售后,服务质量大幅提升;④成本:北美产能逐渐释放,有效规避关税成本。

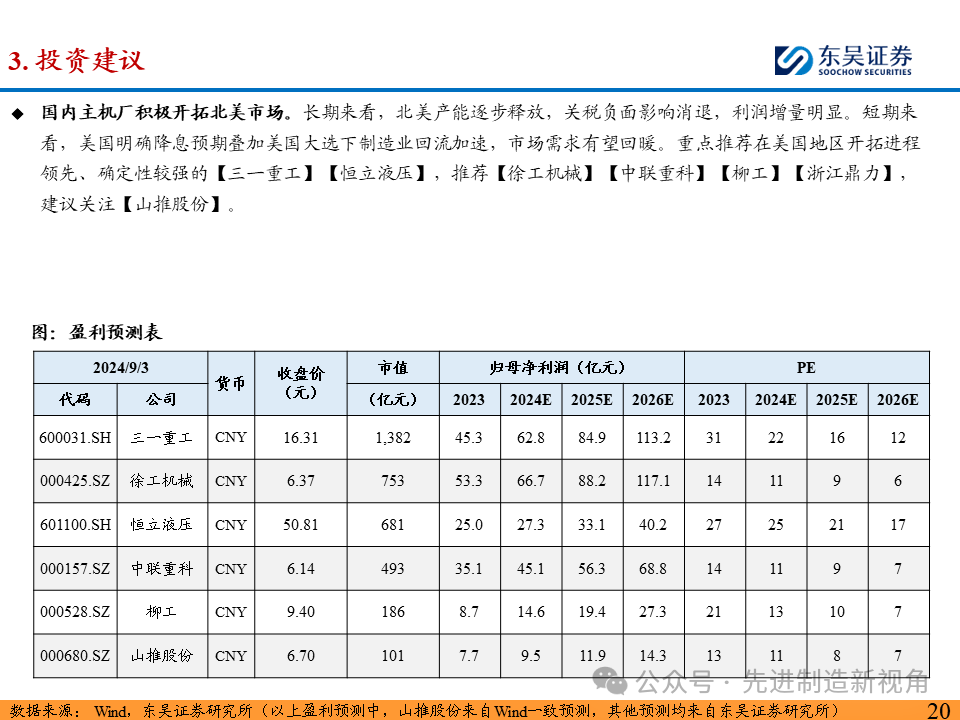

投资建议

国内宏观经济波动;北美产能释放不及预期;国际贸易争端。

海量资讯、精准解读,尽在新浪财经APP

发表评论