进入9月,面对资本市场,投资者依旧是观望情绪浓厚,大盘指数不断探底,权益市场交投冷清,不少投资者揣着闲钱不知道如何安排才能有效管理,让每分钱都发挥出最大价值。银行定期存款流动性和收益率都差强人意,货币基金虽然流动性好但收益还是有瓶颈,兜兜转转把目光投向了风险相对较低、流动性相对较好、收益相对较稳定的纯债基金。

短债vs中长债,那个持有体验更好?

面对全市场数量超过3000只的纯债基金,要解决的第一个问题就是选久期。

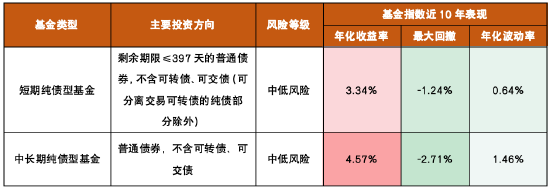

虽说都是纯债基金,但由于投资债券品种的久期不同,纯债型基金还分为短期纯债型基金和中长期纯债型基金。短债久期短,离到期时间更近,确定性相对更高,波动相对较小。一般而言,短债基金风险大概率小于中长债基金。而中长债基金更追求相对较长时间的绝对收益,拉长投资时间来看,中长债基金的收益率普遍高于短债基金。

数据来源:万得信息,选择指数为万得中长期纯债型基金指数(885008.WI)、万得短期纯债型基金指数(885062.WI),数据截取区间:2014.09.10至2024.09.10。指数历史业绩不预示未来表现,也不代表具体基金产品表现。

就近期债券市场表现来看,华商基金固定收益部基金经理杜磊认为,票息的保护或已初现疲态,在享受了上半年债牛的情况下,继续博弈长端资产的动力缺乏稳定支撑,中短久期投资组合相对仍有较好的配置价值。

其实自今年4月以来,央行多次提示长债风险,并在8月末发布首个“国债买卖业务公告”,8月买入短期限国债、卖出长期限国债,合计净买入国债面值1000亿元。央行“买短卖长”的操作再次提振了市场对于短债的需求。总体来看,短债整体表现相比往年来说,并没有明显的变化,而且从近10年表现来看,短债的“震感”一直相对较低。

因此,想要更稳健的闲钱理财体验,当前选择短债或优于中长债。

利率债vs信用债,哪个更安全?

解决完选久期的问题,投资者还需要对债基所投的底层资产有更深入的了解。

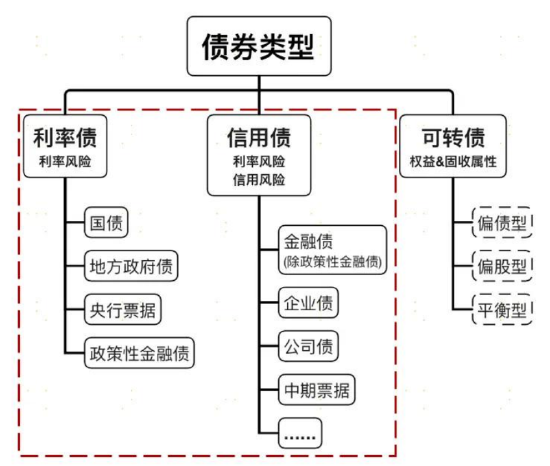

不同于权益基金,往往可以从基金名称上大致看出基金主要投资行业与风格,例如名称中带有 “新能源”“医药”等行业,或者“红利”“成长”等风格,投资者只需一看便能判断个大概。债券基金持仓的债券主流就是利率债、信用债和可转债。其中,纯债型基金不能投可转债。在实际选基过程中,就算是风险等级相同的产品,有些名称中含有“利率债”,还有一些含有“信用债”,虽然都是纯债基金,但其底层持仓的债券之间其实是有“壁”的。

资料来源:上海证券基金评价研究中心

以华商鸿裕利率债债券为例,基金名称中已经告诉投资者,该产品主投利率债,标的主要是国债、政策性金融债、央行票据以及地方政府债。(注:基金的投资策略和投资范围详见基金法律文件)

利率债的发行机构基本都是中央政府、各地方政府、政策性银行和央行等机构,有国家信用作隐形背书,信用风险较低。影响利率债价格涨跌的主要因素有市场利率变动,宏观经济状况、通货膨胀水平、货币政策等。利率债虽然也有一定的波动,但长期下来,可以用票息去对冲短期的价格波动。所以,投资利率债心态可以放稳一点。

信用债基顾名思义主投信用债,信用债包含短期融资券、超短期融资券、中期票据、公司债、企业债等品种。信用债是政府之外的主体发行的债券,这些主体用自己的信用做担保,发行债券向大众借钱,并承诺还本付息,其信用保障是发债主体的资产质量、经营状况、盈利水平和持续盈利能力等。

因为其存在一定的信用风险,例如此前出现的房地产债务违约,不少投资者担心信用主体“欠钱跑路”。为了降低投资风险,央行制定了一套信用评判标准——债券信用评级。长期债券评级针对期限为一年以上的债务进行评级,可划分为三等九级。短期债券评级针对期限一年(含)以内的债务进行评级,可划分为四等六级。

一般情况下,利率债的票面利息会比较低,而信用债因为有潜在的信用风险,所以票面利息相对高一些,以作为风险补偿。毕竟在投资过程中,风险和预期收益通常呈现正相关。如果想在风险可控的情况下获取更高的投资收益,信用债也是需要了解的一类重要投资标的。

值得一提的是,近年来债券信用风险频发,华商基金从公司层面也加强了管控,并在头寸管理、各类指标测算、信用评估等方面实现系统化,主要体现为“机控+人控”模式。

同时,华商基金固收团队内部专门成立信用研究小组,为公司债券投资提供专业、独立、审慎的信用研究支持。小组成员按26个细分行业分工,覆盖全市场债券。对债券或主体进行内部信用评级不依赖于外部评级,从而尽最大可能避免了潜在风险。

看完债券久期与所投标的的区别,相信各位投资者对于如何选到适合自己风险偏好的债基有了更深刻的理解。不论是想要短期盘活闲钱,还是长期搭建资产配置组合,投资者都可以多多关注华商闲钱理财家族,将闲钱交给基金管理人管理,享受专业化的投资管理服务,力争获得更好的投资体验。

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

责任编辑:江钰涵

发表评论