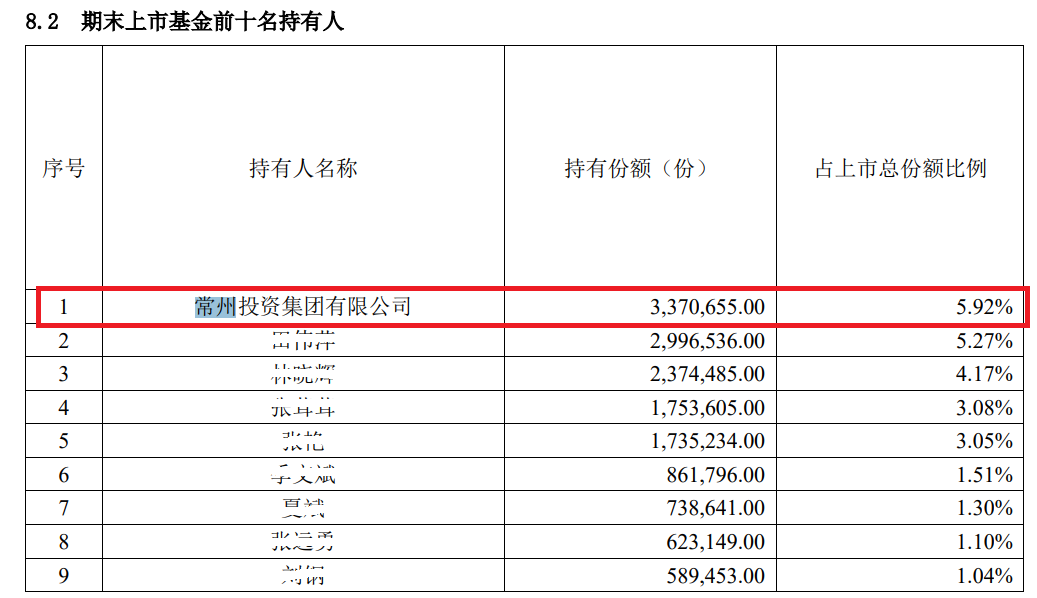

苏南地区的小透明——常州,这两天小火了一把,主要是其市级的主要城投平台之一,常州投资集团,重仓了某基金公司的纳指100基金,成了第一大持有人,在基金产品的半年报里被披露出来了,并且还挺突兀,前十大投资者,其他九个都是个人投资者,就它一个机构投资者,下图。

这事其实不算啥,因为一来人家买的也不多,按照最新净值算,也就1000万出头的总金额,而且,很多人可能也没注意到,常州投资集团,是常州市级,控股参股当地金融机构的主要平台,包括常州当地的东海证券,它是实控人,持有20%多的股权,也包括江南农商,这是常州最大的地方银行(也是上次被央妈抓典型的苏南四大债王之一),它持有10%的股份。

所以,你比如说,常州投资集团,在东海证券开个账户,买卖点ETF,也说的过去,毕竟人家算得上是个金融控股集团。

但,这个事的扎眼之处,或者容易被官媒和自媒体拿来炒的原因,在于几个:

一是它自己直接下场买了,而不是套个信托的通道啥的,这种还是比较少见的,城投自己下场买ETF,原先最多的,是很多城投,当年为了变相减持,参与的那波ETF首发换购潮。

二是选的品种有一点小,持有个1000万,一不小心就暴露了自己的财大气粗。

三是原来大家都开“相信X运,定投纳指”的玩笑,结果,你一个浓眉大眼的地级市城投,国有企业,本来应该坚定四个自信的,结果真买成一个美股基金的第一大持有人了,这简直就是给媒体送流量了。

四是目前的zz环境,本来就比较敏感,而且,各个地区的地方政府,都在开会发文,要砸锅卖铁,降低负债率,结果你常州投资集团,左手肯定还是各种有息负债(22年末,890亿的总资产,630亿的负债,70%的负债率),右手直接通过买纳指,获得超额收益,改善资产负债表,这有点太超前了,领先了同行们两个身段了。

所以,虽然是个小事,且还赚了钱,但只要和流量沾上了边,集团的领导估计也会比较谨慎,本着现在体制内多一事不如少一事的原则,估计很快就会指导让人卖了,明年披露的年报里可能就不会出现在前十大里了。

......

当然,你说,企业,配置海外这种事情,少吗?

肯定不少,而且近两年,实际非常非常活跃,只不过用了另外一种方式,大家没有察觉而已。

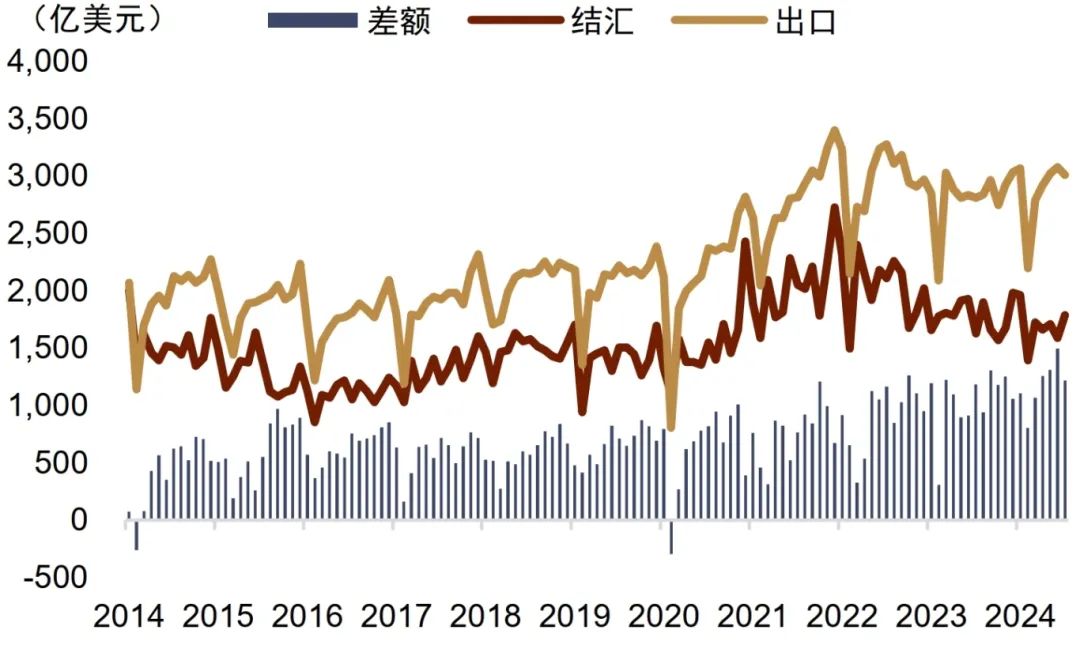

下图,这个是中金做的一个图,黄色的是单月的企业出口额,也就是企业赚到的美金,红色的是企业的结汇额,也就是企业赚了美金之后,结汇成人民币的部分,可以看到,这两年的出口还是相当喜人的,一直在上台阶,但是结汇的规模却每况愈下,中金的统计是,与2010年-2021年的平均出口结汇率比起来,2022年以来,结汇与出口的比率,较历史平均水平下降了约10个百分点。

换个具体的数字来说,从22年1月到24年7月,企业端,有9000多亿的,本应结汇(按历史均值来算)的美刀,没有被换成人民币,而是以各种形式的美元资产,飘在“外面”。

我们一直说,日元是套息货币,也就是全球的资本,各种银行外汇团队或资管机构,都会借入低息的日元,然后卖出日元,换成美元等高息货币,然后购买成美元资产,从而导致日本的汇率压力。

人民币,某种程度而言,也是套息货币。

只不过,做套息动作的,是我们国内的大量出口企业——他们在国内经营生产,借入低息的人民币贷款,制成各种商品,出口出售,获得美元的收入,然后却不结汇(最新的7月来算,企业的结汇率,只有15%左右),在境内或者境外,直接买成了美元或港币计价的货币基金、存款、或者其他理财产品,获得高息的回报,吃人民币低息贷款和美元高息资产之间的价差,以及美元升值带来的汇兑收益。

这本质上,也是一种套息收益,只不过日元是通过资本项下实现出海,我们是通过贸易项下,将资金留在了海外。

以至于,如果人民币有了升值预期,大量手持美元的企业,可能会加速结汇(因为到头来,这批出口企业,还是要在年底左右,把美元换成人民币,给上游结款,给银行还本续贷,给员工发年终奖的),从而继续推高人民币升值的力度,这是最近人民币大幅拉升过程中,外汇市场正在发生的故事。

......

OK,说回今晚的主题,海外资产配置。

讲上面常州投资集团,以及出口企业的案例,是为了说明,实际上,海外投资,海外配置,离我们真的不远,且规模,远远比我们表面能看到的(QDII基金的规模),大的多得多。

无论你是看多还是看空海外市场,你都有必要,逐渐地,逐渐地,把海外资产的配置比例,提高到个人标准化资产(或者说,扣除房产之后的资产)的20%左右。

20%这个比例,是不是拍脑袋的?

好在,今天读到一篇报告,算是给20%的比例,做了个专业层面的背书。

我给你们总结个省流版本的。

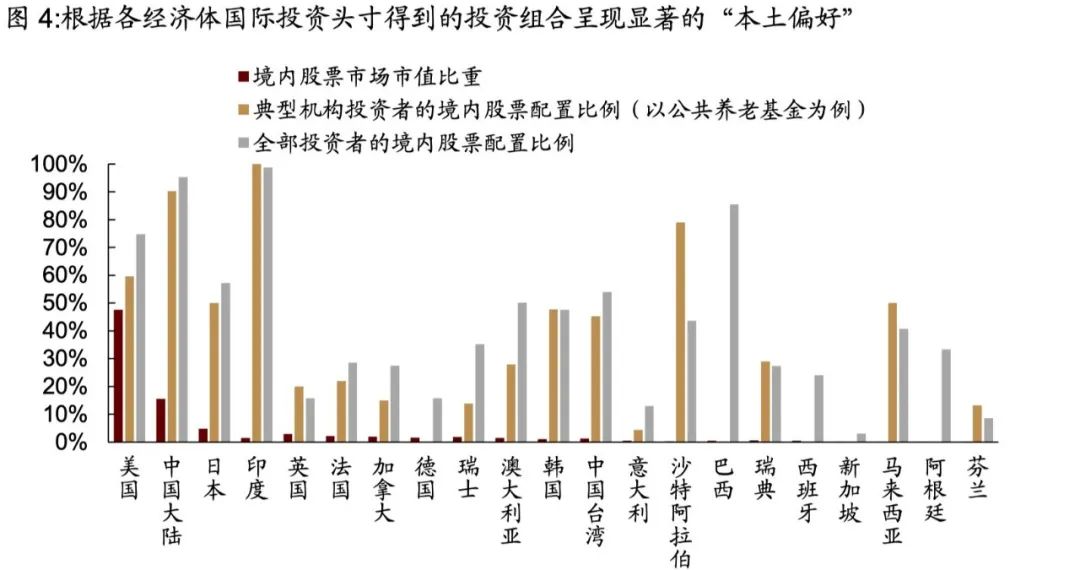

1、从一个地球公民的角度出发,如果去配置资产,按最傻瓜的模式去配置的话,那就是,参考各个国家的股票市值的权重,等比例分散配置,按这个方法的话,前五大,分别是,美国43%、中国19.6%(其中A股12.2%,境外上市的中国公司7.4%)、日本5.7%、印度3.8%和英国3.3%。

2、当然,这个比例,确实有点傻瓜,因为没有考虑两个因素,一是不同国家的上市公司的质量和全球竞争力是不同的,所以,比如美国的比例就要提高;二是有些国家有资本管制,进去容易出来难,那么流动性就会有问题,对吧,比如中国内地,印度,所以比例应该往下调。最终,可能会形成一个“均衡的比例”。

3、 除了上面讲的客观因素外,还有一个主观因素,也就是所谓的“本土偏好”(Home Bias),简单来说,就是人,总是天然地,倾向于去投资自己熟悉的领域和区域,比如,印度的股票涨的再好,很多国人可能都不会去投,因为天然的不信任这个神奇的国度。所以,最终的结果就是,比如国内的投资者,不管是个人还是机构,还是会把90%以上的仓位放在A股,远远超过,我们上面提到的,均衡的比例,下图所示(黄色和灰色的柱子,大大超过红色的)。

4、但是从趋势上来看,随着一国经济的发展和投资者的成熟专业,该国的个人投资者、机构投资者的“本土偏好”会下降,海外投资的比例,会持续的提高,放眼全球,莫不如是。

5、这里,最核心的一点,还是在于,风险分散,或者说不同资产之间的相关性问题,你比如,中国资产,因为相对和全球资本隔离,所以相关性很低,所以从国内投资者的角度出发,进行全球配置,不一定在阶段性的收益上会明显跑赢(毕竟我们国家的发展速度还是最快的),但拉长来看,持有体验是更好的。

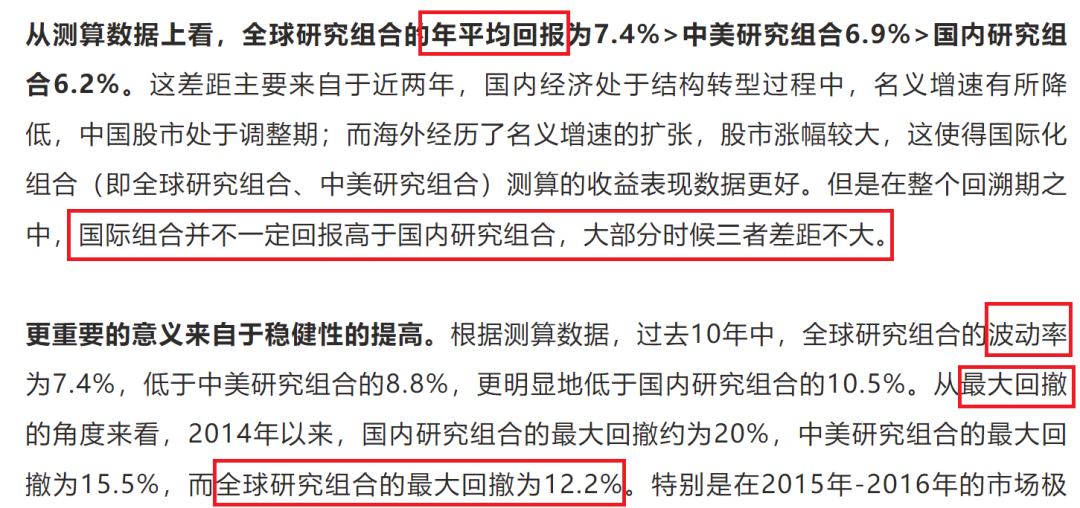

6、中金搞了三个模型,一是“国内研究组合”(国内的股票和债券五五开),二是“中美研究组合”(40%A股、10%美股、、40%国内债券、10%美债),三是“全球研究组合”(30%A股、10%美股、5%日股、5%印股和40%国内债券、10%美债),拉长来看,收益的差别不大,但是波动率和最大回撤方面,“全球研究组合”明显更好。

这就意味着,持有体验,或者说,任意时间买入之后的持有体验来看,全球配置的效果会更好,下图。

7、中金的结论是。中国社保基金的海外配置的比例上限自2006年以来一直为20%,有一些学者比如前财政部长楼继伟就建议提高海外配置的比例上限,而随着我们股票市值的规模、和经济的发展,按照全文提到的模型估算来看,一个中国的投资者,配置海外的比例,在30-40%,会比较合理。

8、这就绕回来,说到给大家的建议,是至少到20%,这也是社保的海外配置的比例上限,随着时间的推移,相信这个上限是会被打开的,那么,咱们个人投资者,就至少先投到20%呗?

本文来源:表舅是养基大户

作者:表舅

海量资讯、精准解读,尽在新浪财经APP

发表评论